dev.by продолжает изучать законодательные инициативы в ближнем и дальнем зарубежье, призванные стимулировать рост индустрии высоких технологий. Бестселлер «Нация умных людей» (Start-up Nation) подробно разбирает три составляющие феномена израильского ИТ-прорыва: высокотехнологичная армия как инкубатор всех бизнес-решений, иммиграционная политика и колоссальные вложения в науку и инновации. В сегодняшней публикации специалисты адвокатского бюро «Степановский, Папакуль и партнёры» рассказывают, какие законодательные инициативы позволили построить на Земле Обетованной уникальную технологическую экосистему.

Читать далее

Израиль по праву считается одной из лидирующих юрисдикций по развитию инноваций и масштабу ИT-сектора. В этой 8-миллионной стране работают 320 R& D-центров глобальных корпораций, 350 венчурных фондов, 240 акселераторов и инкубаторов и 6000 стартапов. Не даром говорят, что здесь стартап выбирает инвестора, а не наоборот.

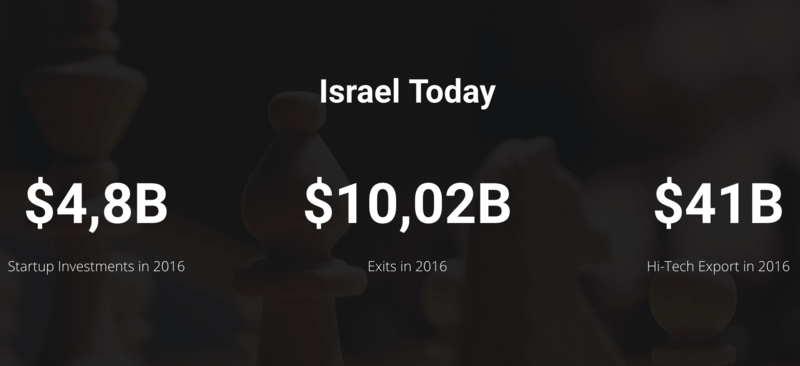

В одном 2016 году инвестиции в стартапы составили $4,8 млрд, объём экзитов превысил $10 млрд, а экспорт ИТ-услуг — $41 млрд. По данным JSCapital, Израиль занимает второе место в мире по развитию экосистемы стартапов и инноваций, первое место по расходам на R& D и девятое место по защищённости прав инвестора.

И всё это несмотря на достаточно нестабильную политическую ситуацию на Ближнем Востоке.

Успеху Израиля в области высоких технологий есть ряд причин, включая создание благоприятных условий для ведения бизнеса и привлечения инвестиций. Ниже мы рассмотрим действующие правовые инструменты, без которых всё это было бы невозможно.

1. Закон о стимулировании капитальных инвестиций Израиля (Law for the Encouragement of Capital Investment)

Принят: 1959, обновлен: 2015

Принятое ещё в 20 веке регулирование претерпело существенные изменения в 2015 году. С тех пор можно выделить два типа стимулирующих программ:

- Программа грантов, которая администрируется Израильским центром по инвестициям (IIC), входящим в состав Министерства промышленности, торговли и труда.

- Программа автоматических налоговых льгот, которая администрируется налоговыми органами.

Чтобы получить указанные преференции, инвестиционный проект должен соответствовать ряду критериев: минимальный выделенный размер инвестиций, высокая добавленная стоимость, регистрация компании в Израиле, международная конкурентоспособность проекта.

По достижении указанных критериев компания приобретает статус «одобренного предприятия» от IIC (если выбирает программу грантов) либо статус «бенефициарного предприятия» (если выбирает одну из программ автоматических налоговых льгот).

С таким статусом компания имеет право получить преференции: к примеру, грант в размере до 24% от стоимости материальных активов (применимо только для программы грантов) и/или использовать уменьшенные налоговые ставки, пользоваться налоговыми льготами или иными преференциями в сфере налогообложения.

Месторасположение

Программа государственных грантов частично зависит от месторасположения компании. Некоторые регионы в Израиле были объявлены Национальными приоритетными регионами. Всего таких зон три:

1. Зона A:

1.1. Галилея;

1.2. Иорданская долина;

1.3. Негев;

1.4. Иерусалим (для высокотехнологичных предприятий).

2. Зона B:

2.1. Нижняя Галилея;

2.2. Северный Негев.

3. Зона C включает оставшуюся часть государства.

Программа грантов

Размер государственного гранта рассчитывается как процент от исходной стоимости освоения земельных участков и инвестирования в капитальное строительство (за исключением зоны С), а также в механизмы и оборудование. Эта стоимость включает монтаж и связанные с ним расходы.

Проценты в зависимости от зоны следующие:

|

Приоритетная зона A* |

Приоритетная зона B |

|

|

Индустриальные проекты ** |

24% |

10% |

| Индустриальные проекты Объём инвестиций свыше 50 млн шекелей (около $13,7 млн) |

20% | 10% |

* Дополнительный грант в размере до 8% предусмотрен для компаний, расположенных на юге («зона Негев»);

** или расположенных в городе с низким уровнем социально-экономического развития (6 или меньше).

В соответствии с программой грантов, 20% мероприятий, запланированных в утверждённой программе индустриального проекта, должны быть завершены в течение 24 месяцев. Инвестиционная программа должна быть целиком завершена в течение 5 лет с даты утверждения.

Налоговые льготы

Программа грантов

Компании, выбирающие программу грантов, получают налоговые льготы на 7 лет, начиная с первого года, в котором компания начинает получать налогооблагаемую прибыль (гранты не рассматриваются как налогооблагаемая прибыль). Налоговые льготы определяются в процентах от иностранного присутствия: чем выше уровень иностранного присутствия, тем выше льгота. Если как минимум 25% от числа учредителей «одобренного предприятия» являются иностранными инвесторами, то компания имеет право на получение налоговых льгот в течение 10 лет.

Льготы предоставляются в соответствии с данными в таблице:

|

Компанией владеют иностранные инвесторы |

Компания не является «одобренным предприятием» |

||||

|

Налоговые ставки в зависимости от доли собственности (в %) |

|||||

|

От 90 до 100 |

от 74 до 90 | от 49 до 74 |

Менее чем 49 |

||

| Налогооблагаемый доход |

100 |

100 | 100 |

100 |

100 |

Корпоративный налог |

10 |

15 | 20 |

25 |

34 |

|

Баланс |

90 |

85 |

80 |

75 |

66 |

|

Налог на дивиденды: 15% от баланса |

13,5 |

12,75 |

12 | 11,25 | 25 |

|

Итого налог на распределённую прибыль |

23,5 |

27,75 |

32 | 36,25 | 50,5 |

Программа автоматических налоговых льгот

Существует три типа программ автоматических налоговых льгот:

- Альтернативная налоговая программа.

- Программа приоритетной зоны.

- Стратегическая программа.

Минимальные инвестиции в программы 1 и 2 установлены на уровне:

- Инвестиции «с нуля» (Greenfield) — как минимум 300 000 шекелей (около $82 700) в соответствии с таблицей ниже.

- Развитие действующих проектов — как минимум 300 000 шекелей (около $82,700) или сумма, эквивалентная «Одобренной ставке» от производственных активов (наибольшего), исходя из следующего:

|

Объём производственных активов (млн шекелей) |

Требуемые инвестиции как процент от производственных активов |

|

До 140 (около $38,6 млн) |

12% |

|

140-500 (от около $38,6 млн до около $137,7 млн) |

7% |

| 500+ (свыше около $137,7 млн) | 5% |

Компании вправе выбрать «Альтернативную налоговую программу», отказавшись от права проекта на грант. В результате — полное освобождение от корпоративного налога нанераспределённую прибыль, как указано ниже.

|

Приоритетная зона A |

Приоритетная зона B |

Зона C / Центральный Израиль |

|

Полное освобождение от налога сроком на 10 лет |

Полное освобождение от налога сроком на 6 и 1 год налоговых льгот (4 года — для иностранного инвестора*) |

Полное освобождение от налога сроком на 2 года и 5 лет налоговых льгот (8 лет — для иностранного инвестора*) |

* В соответствии с таблицей, представленной в разделе по программе грантов.

«Программа приоритетной зоны»: для компаний, инвестирующих в приоритетную зону A, льготы включают:

- Ставка корпоративного налога — 11,5%.

- Ставка налога на дивиденды — 15%, итоговая налоговая ставка — 24,5%.

Для иностранного инвестора ставка налога на дивиденды составляет 4%, а итоговая налоговая ставка — 15%.

Срок действия льгот — 7 лет. Если как минимум 25% компании принадлежат иностранному инвестору, период льготный период возрастает до 10 лет.

«Стратегическая программа» направлена в основном на крупные мультинациональные компании, которые соответствуют следующим критериям: ежегодный оборот составляет как минимум $3 млрд, а минимальное инвестирование в проект — $130 млн.

Месторасположение:

|

Общий групповой доход |

Минимальный размер инвестиций |

Приоритетная зона |

||

|

По решению компетентного органа |

По закону |

По решению компетентного органа |

По закону |

12% |

|

13 млрд шекелей (около $3,6 млрд) |

600 млн шекелей (около $165 млн) |

Подтверждённая зона* |

||

13 млрд шекелей (около $3,6 млрд) |

20 млрд шекелей (около $5,5 млрд) |

600 млн шекелей (около $165 млн) | 900 млн шекелей (около $248 млн) |

Зона A |

|

20 млрд шекелей (около $5,5 млрд) |

900 млн шекелей (около $248 млн) |

Зона B или иная |

||

* Акко / Кармиэль — в северном направлении;

Беэр-Шева / Арад — в южном правлении.

Льготы включают:

- Корпоративный налог — 0%.

- Налог на дивиденды — 0%.

- Период действия льгот — 10 лет.

Наличие указанных льгот и преференций во многом определяет благоприятный климат для появления и стремительного развития множества стартапов, бизнес-акселераторов, бизнес-инкубаторов и венчурных фондов, готовых инвестировать в их развитие.

2. Закон о R& D (Law for the Encouragement of Industrial Research & Development)

Принят: 1984, обновлен: 2005.

Специально для реализации этого закона в Израиле создали Администрацию по промышленному R& D во главе с главным учёным Министерства промышленности и торговли. Решение о выдаче грантов принимает входящий в администрацию Исследовательский комитет. Происходит это на основе поданного компанией R& D-плана (годового или многолетнего), в котором чётко прописано, как господдержка поможет им в разработке ноу-хау для создания нового или усовершенствования старого продукта или процесса.

Отвечающие требованиям закона компании могут получить грант в размере от 20 до 50 процентов от понесённых расходов на R& D. Процент покрытия расхода может быть увеличен при реализации проекта в упомянутых выше Национальных приоритетных регионах.

Выплата гранта происходит не позднее, чем через 30 дней после получения от владельца R& D-плана подтверждения о его реализации. Грант также может быть выплачен авансом по решению главы Администрации.

Помимо этого также возможна выдача займа вместо гранта.

Отдельные преференции предоставляются научным работникам: ставка подоходного налога для них не должна превышать 35% от полученного дохода в рамках реализации утверждённых проектов (максимальная ставка пододного налога по стране — 48%). Эта преференция предоставляется на срок до 18 месяцев.

Отметим, что после утверждения R& D-план его владелец обязан уплачивать в госбюджет роялти от прибыли, полученной от используемого и созданного в рамках выполнения плана продукта.

Наличие указанных преференций также выступает в качестве одной из причин, по которым именно в Израиле открываются R& D-центры мировых технологических гигантов: Google, Facebook, Microsoft, Intel, Cisco и многих других.

3. Законодательство в сфере интеллектуальной собственности

Законодательство в сфере интеллектуальной собственности в Израиле весьма развито. Так, в стране действуют законы «О патентах», «Об авторском праве», «Об охране интегральных микросхем» и некоторые иные.

Компьютерные программы охраняются в соответствии с законом «Об авторском праве». Например, разрешено создание резервных копий компьютерных программ без согласия правообладателя и выплаты ему дополнительного вознаграждения владельцем такой компьютерной программы (при условии правомерного получения прав на такую компьютерную программу). Имущественные права на произведения, созданные работниками компании, по умолчанию принадлежат нанимателю. Срок охраны объектов авторского права составляет всю жизнь автора и 70 лет после его смерти.

Таким образом, законодательство в сфере интеллектуальной собственности в Израиле в целом аналогично общемировому опыту, что также способствует развитию ИT-сферы, так как правила и нормы понятны для иностранных инвесторов.

Релоцировались? Теперь вы можете комментировать без верификации аккаунта.