Последние два дня новостные ленты пестрят уникальным для Беларуси событием — EPAM Systems вчера официально объявила о начале первичного публичного размещения акций (IPO) на Нью-Йоркской фондовой бирже. О намерениях провести первичное публичное размещение акций компания, правда, заявляла ещё более полугода назад, но официальные шаги и непосредственно сам выход на IPO состоялся только сейчас. Момент может показаться не самым удачным — нестабильная ситуация в мировой экономике становится только напряжённее, а значит, и инвесторы будут куда осмотрительнее. Тем не менее, сейчас, когда компания объявила о рекордных прибылях и впечатляющих показателях роста, размещение выглядит разумным. Предлагаю понаблюдать, как компания привлекала инвестиции и как это давало ей импульсы к развитию на том или ином этапе. Разумеется, всё это лишь размышления над цифрами, реальность может несколько отличаться в ту или иную сторону.

Последние два дня новостные ленты пестрят уникальным для Беларуси событием — EPAM Systems вчера официально объявила о начале первичного публичного размещения акций (IPO) на Нью-Йоркской фондовой бирже. О намерениях провести первичное публичное размещение акций компания, правда, заявляла ещё более полугода назад, но официальные шаги и непосредственно сам выход на IPO состоялся только сейчас. Момент может показаться не самым удачным — нестабильная ситуация в мировой экономике становится только напряжённее, а значит, и инвесторы будут куда осмотрительнее. Тем не менее, сейчас, когда компания объявила о рекордных прибылях и впечатляющих показателях роста, размещение выглядит разумным. Предлагаю понаблюдать, как компания привлекала инвестиции и как это давало ей импульсы к развитию на том или ином этапе. Разумеется, всё это лишь размышления над цифрами, реальность может несколько отличаться в ту или иную сторону.

Сколько будет денег?

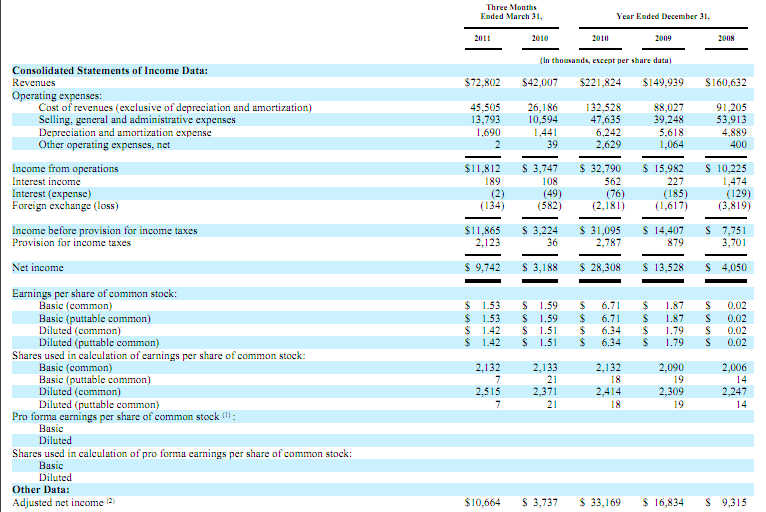

Напомним цифры IPO: сейчас компания собирается разместить около полутора миллионов акций по цене от 16 до 18 долларов за штуку, куда больше предлагают акционеры — они собираются разместить ещё 5,9 миллионов акций, в результате в ходе IPO инвесторам предложат 18,1 процентов акций компании. Нетрудная арифметика подсказывает, что в результате успешного размещения его объём составит 118 — 133 миллиона долларов. В случае превышения спроса над предложением дополнительно может быть реализовано ещё 1.1 миллиона акций, и в сумме выручка от их продажи может достигнуть 153 миллиона долларов. В результате размещения вся компания будет оценена в 650 — 730 миллионов долларов. Причём сама компания получит в зависимости от цены реализации акций только 24 — 27 миллионов долларов. Сообщается, что эти деньги пойдут на операционную деятельность и развитие компании. Основную же сумму получат акционеры.  У нас, в широких кодирующих массах, принято считать, что компания принадлежит тем, чьё послание смотрят или слушают вживую на новогоднем корпоративе. Это вполне справедливо в случае небольшой компании, но как только компания замахивается на существенно большие масштабы, то для её развития необходимы инвестиции. Причём обычно именно инвестиции — для быстрорастущей компании банковские кредиты не являются подходящим инструментом. В принципе практически никакая современная компания не обходится без инвесторов на этапе своего становления и превращения из перспективной компании в большую.

У нас, в широких кодирующих массах, принято считать, что компания принадлежит тем, чьё послание смотрят или слушают вживую на новогоднем корпоративе. Это вполне справедливо в случае небольшой компании, но как только компания замахивается на существенно большие масштабы, то для её развития необходимы инвестиции. Причём обычно именно инвестиции — для быстрорастущей компании банковские кредиты не являются подходящим инструментом. В принципе практически никакая современная компания не обходится без инвесторов на этапе своего становления и превращения из перспективной компании в большую.  Поэтому не стоит удивляться, что Аркадий Добкин, глава EPAM Systems, после данного размещения потеряет только два процента своих акций, и его доля сократится всего до 12 процентов (не будем углубляться в чужие карманы, но чтобы понять масштаб цифр — пакет, предназначенный для продажи Добкиным, может стоить почти десять миллионов долларов). Основным же владельцем EPAM Systems является компания Russian Partners, дочка американской инвестиционной компании Siguler Guff, которая приобрела 52 процента акций EPAM Systems за 20,6 миллиона долларов ещё в 2005 году. И вот сейчас выручка от выставленной части акций у компании составит от 60 до 66 миллионов долларов, то есть доход от вложений будет трёхкратным, и при этом во владении останется ещё 41 процент акций компании, таким образом общая стоимость пакета Russian Partners возрастёт за шесть лет в 15 — 17 раз. Третий по величине акционер — российский ВТБ-банк от размещения планирует выручить около 10 миллионов долларов, тем самым отбив часть от вложенных в 2010 году 19 миллионов, которые ему принесли 7,7 процентов акций EPAM Systems. Сейчас доля сократится до шести процентов, но это всё равно означает, что стоимость приобретённого актива увеличилась для банка в 2,5 раза. Отличная иллюстрация того, как работает инвестиционная модель в своих различных проявлениях: ранний и поэтому рискованный вход инвестиционного фонда и более поздний, но более прогнозируемый и безопасный вход банка. Да, оба подхода успешны, но при практически одинаковых затратах размер приобретённых активов фонда и банка отличаются в разы.

Поэтому не стоит удивляться, что Аркадий Добкин, глава EPAM Systems, после данного размещения потеряет только два процента своих акций, и его доля сократится всего до 12 процентов (не будем углубляться в чужие карманы, но чтобы понять масштаб цифр — пакет, предназначенный для продажи Добкиным, может стоить почти десять миллионов долларов). Основным же владельцем EPAM Systems является компания Russian Partners, дочка американской инвестиционной компании Siguler Guff, которая приобрела 52 процента акций EPAM Systems за 20,6 миллиона долларов ещё в 2005 году. И вот сейчас выручка от выставленной части акций у компании составит от 60 до 66 миллионов долларов, то есть доход от вложений будет трёхкратным, и при этом во владении останется ещё 41 процент акций компании, таким образом общая стоимость пакета Russian Partners возрастёт за шесть лет в 15 — 17 раз. Третий по величине акционер — российский ВТБ-банк от размещения планирует выручить около 10 миллионов долларов, тем самым отбив часть от вложенных в 2010 году 19 миллионов, которые ему принесли 7,7 процентов акций EPAM Systems. Сейчас доля сократится до шести процентов, но это всё равно означает, что стоимость приобретённого актива увеличилась для банка в 2,5 раза. Отличная иллюстрация того, как работает инвестиционная модель в своих различных проявлениях: ранний и поэтому рискованный вход инвестиционного фонда и более поздний, но более прогнозируемый и безопасный вход банка. Да, оба подхода успешны, но при практически одинаковых затратах размер приобретённых активов фонда и банка отличаются в разы.

Зачем были нужны инвестиции?

На определённом моменте развития компании оказывается, что идти наверх ступенька за ступенькой вариант, конечно, хороший, но лучше сразу шагнуть через весь пролёт. Если для этого есть возможности, конечно. Бурный рост компании радует глаз, но требует существенных вложений, которые не могут быть обеспечены исключительно прибылью компании. Эволюция EPAM в данном случае хороший пример — получив инвестиции в 2005 году, компания резко рванула вверх, получив деньги на развитие инфраструктуры, активное привлечение персонала и подушку безопасности. При этом красивое слово «инвестиции» (в Беларуси этим словом часто называют раздачу президентом площадок в центре города под застройку китайцами и оманцами) означало фактическую продажу компании, её контрольного пакета. В результате в предкризисном 2008 году компания оценивалась уже в три сотни миллионов долларов. Неизвестно, сколько бы стоил EPAM, если бы решил обойтись своими силами, но оставшиеся сорок восемь процентов у условных Добкина и К весили уже вместо двадцати миллионов все сто пятьдесят. Дополнительная продажа акций должна была и дальше помогать компании брать новые высоты, но грянул кризис. С бытовой точки зрения ничего страшного не произошло. Но когда в 2010 году прошло третье частное размещение, компания фактически оценивалась уже только в 200 миллионов, и это при том, что худшие времена вроде были давно позади. То есть первоначальные владельцы уже и меньше акций имели, и их стоимость резко снизилась. Выручка EPAM Systems за 9 месяцев 2011 года составила 239 миллионов долларов, показав рост во впечатляющие 58 процентов по сравнению с аналогичным периодом 2010 года. Цифра, конечно, впечатляющая. Размер прибыли за этот же период вырос до 32 миллионов, также почти в два раза. И это сумма не за весь год, а только за 9 месяцев, при чём она уже больше, чем планируемый доход компании от выхода на IPO. И, кажется, зачем оно нужно, зачем продавать акции при таком темпе развития, потянуть ещё полгода и компания сама принесёт больше денег, чем IPO?

Зачем нужно IPO?

Выход на IPO — один из вариантов полного или частичного выхода инвестора из проекта, вариант фиксации вложений. И вполне вероятно, будет очень сложно найти лучший момент, чем сейчас: компания на полном ходу, прибыль растёт, IT Services считаются одним из самых стабильных рынков на фоне лихорадящихся экономик — инвесторы должны согласиться на заявленную цену, поскольку других удачных вариантов для вложений не так уж и много. В то же время угроза второй волны кризиса из-за проблем еврозоны нарастает с каждым днем вместе с рисками последующей рецессии, и как раз сейчас есть вполне хорошая возможность для владельцев акций пожертвовать их частью, но при этом получить хорошую сумму, которая окупит их вложения. Поэтому не удивительно, что несмотря на суперуспешный 2011 год, крупных бонусов топ-менеджмент EPAM’а себе не выписывал. Более того, акционеры не получат от IPO никаких дивидентов, всё будет направлено на развитие. Звучит, конечно, несколько альтруистично, в духе патриотичных бизнесменов с горящими глазами от Айн Рэнд, но, всё же, учитывая вырученные средства от расставания с акциями, возможные дивиденды не кажутся такими уж большими, а отчётность компании станет еще привлекательнее для инвесторов.  В какой-то мере выход на IPO свидетельствует и об осторожности акционеров, фактически это фиксация части прибыли перед угрозой возможного мирового кризиса. Мимоходом стоит отметить, что даже некоторые миноритарии из менеджмента выставили на продажу 10 — 15 процентов от своих небольших пакетов, заслуженных успешной работой на местах. Тем не менее размер IPO оставляет нынешним владельцам контроль за компанией, а это значит, они надеются на продолжение её успешного развития. Например, те же оставшиеся 12 процентов у главы компании будут весить около 80-90 миллионов долларов, и это не учитывая того, что и сейчас, и раньше владельцы компании получали солидные суммы от продажи акций, не считая зарплаты менеджера и соответствующих бонусов. В связи со всем этим интересно было бы посмотреть, как другие крупные белорусские ИТ-компании планируют развиваться дальше. Конечно, речь не про IPO, а про способность и желание компаний привлекать инвестиции для преодоления определенных барьеров в развитии.

В какой-то мере выход на IPO свидетельствует и об осторожности акционеров, фактически это фиксация части прибыли перед угрозой возможного мирового кризиса. Мимоходом стоит отметить, что даже некоторые миноритарии из менеджмента выставили на продажу 10 — 15 процентов от своих небольших пакетов, заслуженных успешной работой на местах. Тем не менее размер IPO оставляет нынешним владельцам контроль за компанией, а это значит, они надеются на продолжение её успешного развития. Например, те же оставшиеся 12 процентов у главы компании будут весить около 80-90 миллионов долларов, и это не учитывая того, что и сейчас, и раньше владельцы компании получали солидные суммы от продажи акций, не считая зарплаты менеджера и соответствующих бонусов. В связи со всем этим интересно было бы посмотреть, как другие крупные белорусские ИТ-компании планируют развиваться дальше. Конечно, речь не про IPO, а про способность и желание компаний привлекать инвестиции для преодоления определенных барьеров в развитии.

Релоцировались? Теперь вы можете комментировать без верификации аккаунта.