Область учёта и отчётности — ответственный и важный вопрос, с которым часто обращаются к профессиональным бухгалтерским фирмам, но при наличии желания и возможности этим кропотливым делом ИП может заняться и самостоятельно. Подробнее об этом — в продолжении совместного проекта dev.by и юридической компанией Revera «Юрликбез айтишника».

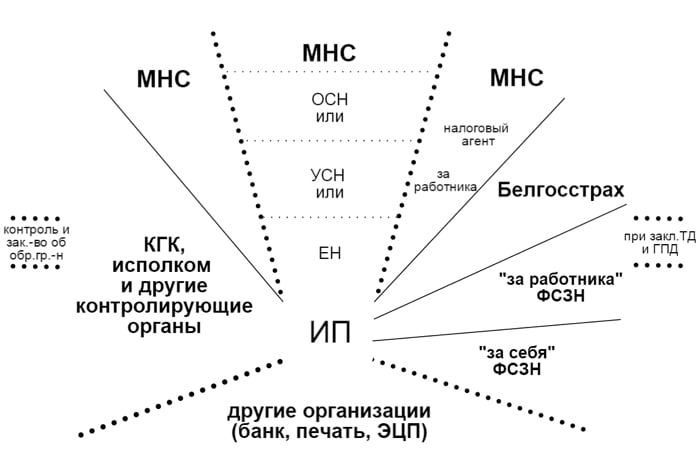

Обязанности ИП в сфере учёта зависят от следующих условий:

- вида деятельности и, соответственно, применяемой системы налогообложения;

- наличия либо отсутствия наёмных работников.

С кем вам придётся вести коммуникацию

Обязательства ИП в сфере контроля и законодательства об обращениях граждан

В этой сфере все ИП (независимо от вида деятельности) обязаны выполнить следующие условия.

1. Приобрести, зарегистрировать в налоговом органе по месту постановки на учёт и вести книгу учёта проверок.

ИП обязан оформить книгу учёта проверок не позднее одного месяца со дня постановки ИП на налоговый учёт. Приобрести книгу учёта проверок можно у юридических лиц (ИП), осуществляющих их реализацию на основании заключенных договоров с РУП «Информационно-издательский центр по налогам и сборам».

После приобретения книги нужно заполнить её сведениями о себе, пронумеровать, прошнуровать книгу, скрепить её своей подписью и печатью (если она есть). После этого книга учёта проверок должна быть представлена в налоговый орган по месту постановки ИП на учёт для регистрации. Регистрацию книги производится бесплатно.

2. Получить и вести книгу замечаний и предложений.

Книга замечаний и предложений выдается РУП «Издательство «Белбланкавыд». Для получения необходимы:

- оригинал и копия платёжного документа, подтверждающего оплату стоимости книги (сейчас она стоит 40 тысяч рублей; при оплате через систему ЕРИП представление платёжного документа не требуется);

- оригинал и копия документа, удостоверяющего личность;

- сведения об адресе места нахождения книги.

Обязательства ИП в сфере налоговой и финансовой отчётности

Они зависят от вида деятельности и, соответственно, применяемой системы налогообложения.

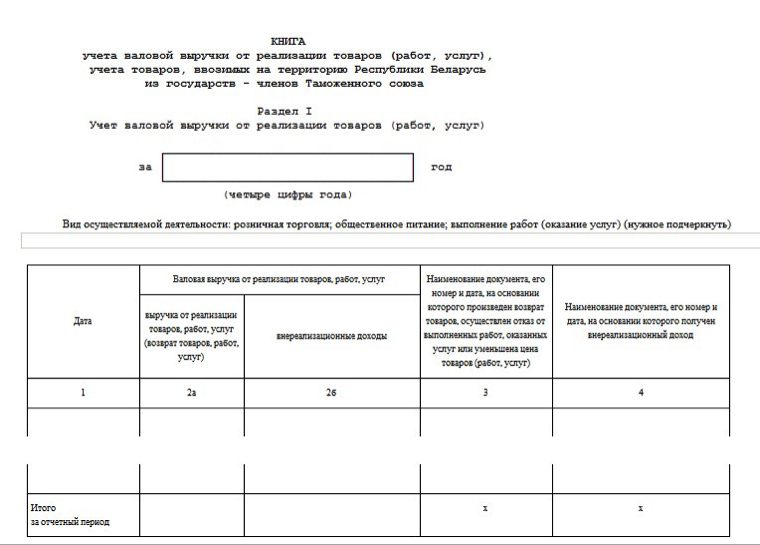

Вариант 1. Учёт и отчётность ИП-плательщиков единого налога

Ведение учёта. Такие ИП обязаны вести учёт валовой выручки, используя книгу учёта валовой выручки от реализации товаров (работ, услуг) и учёта товаров, ввозимых на территорию Беларуси из государств-членов Таможенного союза.

Форма книги и порядок ведения в ней учёта установлены Постановлением Министерства по налогам и сборам Республики Беларусь от 24.12.2014 № 42.

Представление деклараций и уплата налога. Налоговая декларация по единому налогу представляется не позднее первого числа месяца, в котором планируется осуществление деятельности.

Уплата производится ежемесячно до 1-го числа отчётного месяца. В случае превышения выручки сорокакратной суммы единого налога придётся доплатить. Доплата налога осуществляется до 1-го числа второго месяца, следующего за месяцем, в котором образовалось превышение.

ИП вправе представлять декларации как в виде электронного документа, так и на бумажном носителе (на выбор).

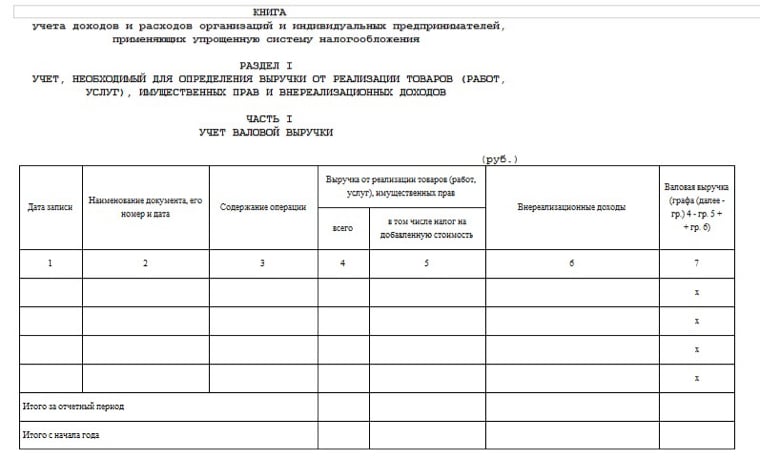

Вариант 2. Учёт и отчетность ИП, применяющими упрощённую систему налогообложения (УСН)

Ведение учета. В рамках УСН ИП можно вести учёт двумя способами:

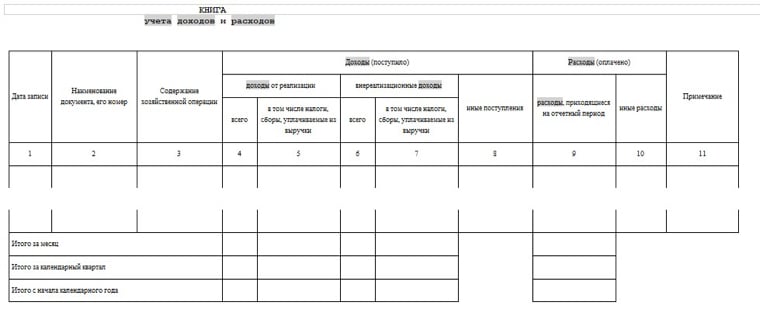

- в книге учёта доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН (КУДИР при УСН);

- вести учёт доходов и расходов на общих основаниях (будет рассмотрено ниже в разделе учёт и отчетность ИП, применяющих общий порядок налогообложения).

Форма и порядок ведения КУДИР при УСН установлены постановлением Министерства по налогам и сборам Республики Беларусь, Министерства финансов Республики Беларусь, Министерства труда и социальной защиты Республики Беларусь, Министерства статистики и анализа Республики Беларусь от 19.04.2007 № 55/60/59/38.

Представление деклараций и уплата налогов. Виды налоговых деклараций, подлежащих представлению в налоговый орган, и сроки их представления зависят от применяемой ИП системы налогообложения (УСН с НДС либо УСН без НДС). Напомним, что выбор порядка налогообложения для ИП (в рамках УСН) в 2016 году не зависит от объёмов валовой выручки. ИП самостоятельно вправе определить, какая система для них предпочтительнее.

УСН без НДС. Отчетным периодом для ИП, применяющих УСН без НДС, является календарный квартал. ИП обязаны представлять декларации по налогу при УСН не позднее 20-го числа месяца, следующего за отчётным кварталом. А уплата налога должна производиться не позднее 22-го числа месяца, следующего за истекшим отчётным периодом.

УСН с НДС. В ситуации применения УСН с НДС периодичность уплаты налогов зависит от выбора ИП. Например, ИП, применяющие УСН с уплатой НДС, в качестве отчётного периода вправе избрать календарный месяц либо квартал. Выбрав календарный месяц в качестве отчетного периода по НДС, ИП автоматически выбирают календарный месяц в качестве отчетного и по налогу при УСН.

Декларации по налогу при УСН и НДС нужно предоставить не позднее 20-го числа месяца, следующего за истекшим отчётным периодом (месяц либо квартал), а заплатить налоги — не позднее 22-го числа месяца, следующего за истекшим отчётным периодом.

Вариант 3. Учёт и отчётность ИП, применяющими общий порядок налогообложения

Ведение учёта. ИП, применяющие общий порядок налогообложения, обязаны вести книгу учёта доходов и расходов по форме, установленной Приложением 9 к «Инструкции о порядке ведения учёта доходов и расходов индивидуальными предпринимателями (нотариусами, осуществляющими нотариальную деятельность в нотариальном бюро, адвокатами, осуществляющими адвокатскую деятельность индивидуально)», утверждённой постановлением Министерства по налогам и сборам Беларуси от 24.12.2014 № 42.

Заметим, что книга учёта доходов и расходов для ИП, применяющих общий порядок налогообложения, и КУДИР — это разные документы, которые лишь созвучны по названию.

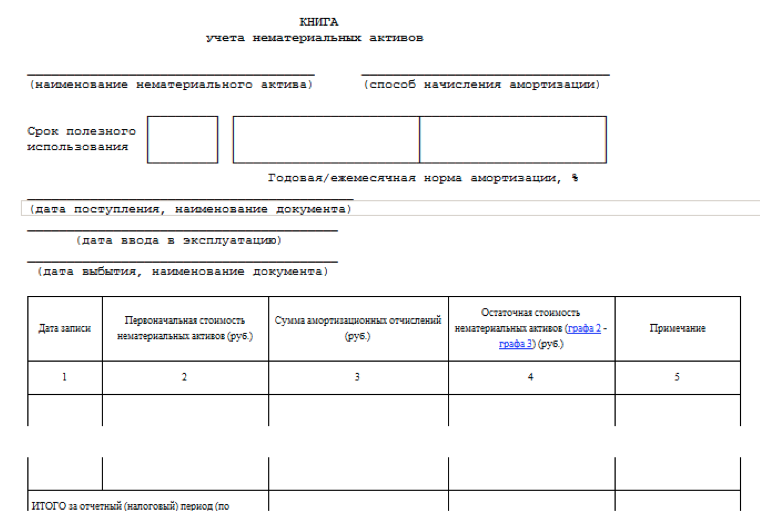

Кроме этого, в зависимости от конкретного вида деятельности (будь то создание программного обеспечения или ремонт офисной техники) ИП обязаны вести книгу учёта основных средств, книгу учёта нематериальных активов, книгу учёта отдельных предметов в составе средств в обороте, книгу учёта сырья и материалов, книгу учёта товаров (готовой продукции).

В ситуации, когда ИП является плательщиком НДС (критерий приведён ниже), дополнительно ведётся книга учёта сумм НДС по форме, утвержденной постановлением Министерства по налогам и сборам Беларуси от 24.12.2014 № 42.

Представление деклараций и уплата налогов. ИП, применяющие общий порядок налогообложения, являются плательщиками подоходного налога, а в случае, если сумма выручки за три последовательных календарных месяца превысит в совокупности 40 000 евро по курсу Нацбанка, на последнее число последнего из таких месяцев (без учёта налогов, уплачиваемых из выручки), ещё и плательщиками НДС.

Предоставить декларации по подоходному налогу нужно не позднее 20-го числа месяца, следующего за отчетным периодом (квартал, полугодие, девять месяцев календарного года и календарный год), а заплатить налог — не позднее 22-го числа месяца, следующего за отчетным периодом.

Предоставлять декларации по НДС можно ежемесячно или ежеквартально (на выбор ИП) не позднее 20-го числа месяца, следующего за отчётным периодом, а платить — не позднее 22-го числа месяца, следующего за истекшим отчётным периодом.

Учёт и отчётность ИП в зависимости от осуществляемой деятельности и применяемой системы налогообложения

|

Осуществление видов деятельности, по которым подлежит уплате единый налог |

УСН без НДС |

УСН с НДС |

Общая система налогообложения |

|

|

Учёт |

Книга учёта валовой выручки от реализации товаров (работ, услуг) и учёта товаров, |

Книга учёта доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН.

|

Книга учёта доходов и расходов. В зависимости от осуществляемой деятельности также книга учёта основных средств, книга учёта нематериальных активов, книга учёта отдельных предметов в составе средств в обороте, книга учёта сырья и материалов, книга учёта товаров (готовой продукции). Книга учета сумм НДС — для ИП, плательщиков НДС. |

|

|

Представление деклараций |

Не позднее 1-го числа месяца, в котором планируется осуществление деятельности. |

Не позднее 20-го числа месяца, следующего за отчётным кварталом. |

Не позднее 20-го числа месяца, следующего за отчётным периодом (месяц либо квартал). |

Не позднее 20-го числа месяца, следующего за отчётным периодом (квартал, полугодие, девять месяцев календарного года и календарный год). НДС — аналогично варианту УСН с НДС |

|

Уплата налогов |

Ежемесячно до 1-го числа отчетного месяца |

Не позднее 22-го числа месяца, следующего за отчётным кварталом. |

Не позднее 22-го числа месяца, следующего за отчётным периодом (месяц либо квартал). |

Не позднее 22-го числа месяца, следующего за отчётным периодом. НДС — аналогично варианту УСН с НДС.

|

Обязательства ИП перед ФСЗН

Государственное социальное страхование — это система пенсий, пособий и других выплат гражданам Беларуси за счёт средств бюджета Фонда социальной защиты населения Министерства труда и соцзащиты (далее — ФСЗН).

Обязательное государственное социальное страхование включает два блока взносов.

|

Взносы на пенсионное страхование |

Взносы на социальное страхование |

|

на случай:

|

на случай:

|

ИП как плательщик обязательных страховых взносов в ФСЗН (далее – взносы) может выступать в двух статусах:

- ИП как физическое лицо, самостоятельно уплачивающее страховые взносы;

- ИП-работодатель.

ИП — лицо, самостоятельно уплачивающее страховые взносы

Граждане Беларуси, иностранные граждане и лица без гражданства, зарегистрированные в качестве ИП на территории Беларуси, подлежат обязательному государственному социальному страхованию.

Стать на учёт можно в городских, районных и областных отделах, Минском городском управлении ФСЗН (далее — органы ФСЗН) по месту жительства в течение 10 рабочих дней с даты внесения записи о госрегистрации в ЕГР.

Для постановки на учёт не нужно представлять в органы ФСЗН заявление и другие документы ИП, которые прошли госрегистрацию, так как она осуществляется автоматически на основании информационной карты ИП, полученной органом ФСЗН от регистрирующего органа.

Орган ФСЗН ставит ИП на учёт в день поступления от регистрирующего органа информационной карты. При этом:

- присваивается учётный номер плательщика в органе ФСЗН;

- выдаётся извещение о постановке плательщика на учёт;

- формируется учётное дело плательщика.

Датой постановки на учёт считается день внесения записи о госрегистрации ИП в ЕГР.

Регистрирующий орган в течение пяти рабочих дней со дня внесения записи о госрегистрации ЕГР выдаёт документ, подтверждающий постановку на учёт в органах ФСЗН.

Отчётный период — календарный год.

Размер взносов равен 35% и состоит из:

- взносов по социальному страхованию — 6%;

- взносов по пенсионному страхованию — 29%.

Объект — определяемый ИП самостоятельно доход, но не менее суммы размеров установленной законодательством и проиндексированной минимальной заработной платы (МЗП).

Пример

Взносы за отчётный период с 01.01.2015 по 31.12.2015 должны быть уплачены не позднее 1 марта 2016 года.

- Размер МЗП с 01.01.2015 по 30.06.2015 — 2 100 100 рублей;

- Размер МЗП с 01.07.2015 по 30.09.2015 — 2 180 126 рублей с учётом индексации;

- Размер МЗП с 01.10.2015 по 31.12.2015 — 2 180 058 рублей (с учётом индексации).

Таким образом, сумма МЗП за 2015 год составляет 25 681 152 рублей. Соответственно, минимальная сумма взносов в ФСЗН составляет 8 988 403 белорусских рублей.

По общему правилу, уплата страховых взносов — это обязанность ИП.

Добровольный порядок уплаты обязательных страховых взносов установлен для ИП, которые одновременно:

- состоят в трудовых, а также связанных с ними отношениях, основанных на членстве (участии) в организациях любых организационно-правовых форм;

- являются собственниками имущества (участниками, членами, учредителями) юридических лиц и выполняют функции руководителей этих юридических лиц;

- являются получателями пенсий;

- имеют право на пособие по уходу за ребенком в возрасте до 3 лет;

- получают профессионально-техническое, среднее специальное, высшее образование в дневной форме обучения.

При желании вышеуказанные категории, будучи ИП, также могут участвовать в правоотношениях по государственному социальному страхованию. Для этого необходимо подать в органы Фонда соответствующее заявление.

Срок уплаты взносов — ежегодно не позднее 1 марта года, следующего за отчётным годом.

Привлечение ИП физических лиц на основе трудовых или гражданско-правовых договоров

Если ИП привлекает наёмных работников, их объём обязанностей возрастает.

В таком случае они должны исполнять обязанности налоговых агентов, уплачивать взносы в отношении привлекаемых работников в Белгосстрах, ФСЗН, исполнять иные обязанности, вытекающие из законодательства о труде.

ИП — налоговые агенты

При выплате заработной платы ИП обязаны удерживать подоходный налог по ставке 13% и перечислять его в бюджет не позднее дня выплаты заработной платы.

ИП — страхователи от несчастных случаев и профессиональных заболеваний

ИП приобретает обязанности перед Белгосстрахом в случае:

- заключения трудового договора;

- заключения гражданско-правового договора, предметом которого является выполнение работ, оказание услуг или создание объектов интеллектуальной собственности в местах, предоставленных ИП.

При заключении указанных выше договоров необходимо в письменном виде уведомить обособленное подразделение Белгосстраха по месту регистрации ИП с приложением копий заключенных договоров.

Объект для начисления взносов — все виды выплат, начисленных в пользу застрахованных лиц по всем основаниям независимо от источников финансирования, кроме предусмотренных выплат, на которые не начисляются взносы по государственному социальному страхованию.

Перечень выплат, на которые не начисляются взносы по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний в Белорусское республиканское унитарное страховое предприятие «Белгосстрах», утверждён постановлением Совмина Беларуси от 25.01.1999 № 115.

Базовый страховой тариф — 0,6%.

Порядок уплаты взносов в Белгосстрах — не позднее 25-го числа месяца, следующего за кварталом, в котором начислены выплаты в пользу застрахованных лиц, на которые в соответствии с законодательством начисляются страховые взносы.

ИП — плательщик обязательных страховых взносов в ФСЗН как работодатель

Для занятия предпринимательской деятельностью в качестве ИП гражданин вправе привлекать не более трёх физических лиц по трудовым и (или) гражданско-правовым договорам.

|

ИП как работодатель предоставляет работу |

|

|

По трудовым договорам. |

По гражданско-правовым договорам, предметом которых являются оказание услуг, выполнение работ и создание объектов интеллектуальной собственности. |

Постановка на учёт ИП-работодателя, предоставляющего работу гражданам, осуществляется в течение 10 дней со дня заключения указанных договоров по месту жительства ИП.

Перечень документов, необходимых для постановки на учёт в органах ФСЗН:

- заявление о постановке на учёт;

- документ, удостоверяющий личность;

- трудовые и (или) гражданско-правовые договоры.

Размер взносов в ФСЗН равен 34% и состоит из:

- взносов по социальному страхованию — 6%;

- взносов по пенсионному страхованию — 28 %.

Взносы в ФСЗН, исчисляемые работодателем, состоят из двух частей:

- часть взносов уплачивается в ФСЗН за счёт работодателя-ИП и включается в состав его расходов;

- вторая часть обязательных страховых взносов удерживается работодателем-ИП из выплат, причитающихся работнику, и перечисляется в ФСЗН на том основании, что работающие граждане признаются плательщиками обязательных страховых взносов в части уплаты взносов на пенсионное страхование в размере 1%, но обязанность по их перечислению лежит на нанимателе.

Срок уплаты: не позднее установленного дня выплаты заработной платы за истекший месяц. В случаях, когда день выплаты заработной платы за истекший месяц установлен позднее 20-го числа месяца, следующего за истекшим, уплата производится не позднее 20-го числа месяца, следующего за истекшим.

Объект для начисления взносов: выплаты всех видов в денежном и (или) натуральном выражении, начисленные в пользу работающих граждан.

Включаются в объект для начисления обязательных страховых взносов в ФСЗН также вознаграждения по гражданско-правовым договорам. Исключение составляют выплаты, предусмотренные специальным перечнем.

Перечень выплат, на которые не начисляются взносы по государственному социальному страхованию, утверждён постановлением Совмина Беларуси от 25.01.1999 № 115.

Сумма выплат, включаемых в объект для начисления обязательных страховых взносов в ФСЗН, не должна превышать пятикратную величину средней заработной платы работников (далее — 5-кратная величина) за месяц, предшествующий месяцу, за который уплачиваются обязательные страховые взносы

При исчислении обязательных страховых взносов установлена льгота для:

- работников резидентов ПВТ (кроме работников, осуществляющих обслуживание и охрану зданий, помещений, земельных участков) и ИП - резидентов ПВТ;

- работников нерезидентов ПВТ, непосредственно участвующих в реализации зарегистрированных бизнес-проектов в сфере новых и высоких технологий, в пределах численности расчета, предоставляемого в Администрацию ПВТ при регистрации бизнес-проекта.

Суть льготы состоит в том, что обязательные страховые взносы не начисляются на часть дохода (выплат) указанных работников, превышающую однократный размер средней заработной платы работников в республике за месяц, предшествующий месяцу, за который должны быть уплачены обязательные страховые взносы.

Работники резидентов ПВТ и резиденты ПВТ-ИП вправе не использовать указанную льготу.

Краткое сравнение

|

Критерии |

ИП-лицо, самостоятельно уплачивающее взносы |

ИП-работодатель |

|

Общий размер вносов в ФСЗН |

35% |

34% |

|

Дата постановки на учёт |

День внесения записи о государственной регистрации в ЕГР. |

В течение 10 дней со дня заключения договоров с работниками. |

|

Объект |

Самостоятельно определяемый доход, но не менее суммы размеров проиндексированной минимальной заработной платы за год. |

Выплаты всех видов в денежном и (или) натуральном выражении, начисленные в пользу работающих граждан, но не более пятикратной величины средней заработной платы за месяц, предшествующий месяцу, за который уплачиваются обязательные страховые взносы, и не менее чем на сумму проиндексированной минимальной заработной платы. |

|

Срок уплаты |

Ежегодно не позднее 1 марта года, следующего за отчетным годом. |

Не позднее установленного дня выплаты заработной платы за истекший месяц. |

К слову

Юридические лица обязаны уплачивать обязательные страховые взносы в ФСЗН, в том числе за ИП, являющихся собственниками имущества (участниками, членами, учредителями) юридических лиц и выполняющих функции руководителей этих юридических лиц. Объектом для начисления указанных взносов являются выплаты в пользу данных физических лиц, причитающиеся им за выполнение функций руководителя. Условие об обязательной уплате минимальной суммы обязательных страховых взносов в этом случае также должно соблюдаться.

Также в проекте «Юрликбез айтишника» читайте:

Информация в статье действительна на день публикации, 1.03.2016.

Данные будут обновляться по мере изменений в законодательстве.

Релоцировались? Теперь вы можете комментировать без верификации аккаунта.