dev.by в партнёрстве с юридической компанией Revera продолжает проект «Юрликбез айтишника». В сегодняшней публикации мы рассмотрим существующие в Беларуси системы налогообложения для индивидуальных предпринимателей и юридических лиц, а также отметим их преимущества и недостатки.

Индивидуальный предприниматель

Индивидуальные предприниматели (ИП) вправе применять следующие системы налогообложения:

- единый налог;

- подоходный налог (ПДН);

- упрощённую систему налогообложения (УСН).

Рассмотрим условия применения этих систем налогообложения, их преимущества и недостатки, а также алгоритм выбора оптимальной из них.

Шаг 1. Необходимо определиться с перечнем оказываемых услуг.

Предприниматель оказывает следующие виды услуг:

- компьютерное программирование;

- консультационные услуги и другие сопутствующие услуги, деятельность в области информационного обслуживания;

- ремонт, техническое обслуживание офисных машин, компьютеров и периферийного оборудования;

- обучение работе на персональном компьютере;

- деятельность, связанная с компьютерными и электронными играми.

Шаг 2. Необходимо определиться с заказчиками таких услуг.

Вариант 1. Предприниматель оказывает вышеперечисленные услуги только физлицам для нужд, не связанных с осуществлением предпринимательской деятельности, независимо от того, резиденты они или нет.

Вывод: он обязан уплачивать единый налог.

Пример: Если ИП оказывает вышеперечисленные услуги физическим лицам-нерезидентам, находясь в Беларуси, он также обязан уплачивать единый налог.

Вариант 2. Предприниматель оказывает вышеперечисленные услуги юрлицам/ИП.

Вывод: он не вправе уплачивать единый налог, а должен выбрать между подоходным налогом и УСН.

Вариант 3. Предприниматель оказывает вышеперечисленные услуги юрлицам/ИП и физлицам одновременно.

Вывод: он обязан уплачивать и единый налог, а также подоходный налог либо УСН (на выбор).

Шаг 3. Необходимо определить предполагаемую выручку.

Предприниматели, оказывающие вышеперечисленные услуги ИП либо юрлицам, а также предприниматели, оказывающие любые иные услуги в сфере ИT, по их выбору вправе применять:

- общую систему налогообложения с уплатой подоходного налога;

- упрощенную систему налогообложения.

Для выбора оптимальной системы налогообложения необходимо определить объём предполагаемой выручки.

Если предполагаемая выручка за 9 месяцев деятельности не будет превышать 1,125 млрд рублей (ориентировочно 58 230 долларов США по курсу на 13.01.2016), то есть 6 470 доллара США в месяц, ИП вправе применять УСН.

При превышении размера выручки установленного лимита, ИП обязан применять общую систему налогообложения с уплатой подоходного налога.

При этом не вправе применять УСН ИП:

- являющиеся резидентами Парка высоких технологий;

- оказывающие услуги интернет-площадок, содержащих доменное имя сайта интернет-магазина и (или) гиперссылку на интернет-магазин.

Шаг 4. Необходимо определиться со ставкой налога при УСН.

Если размер предполагаемой выручки не превышает установленных лимитов (см. Шаг 3), то ИП вправе применять УСН.

Ставки налога при УСН для ИП составляют:

- 5% от валовой выручки без НДС;

- 3% от валовой выручки с НДС.

Для выбора оптимальной ставки налога при УСН необходимо определить: доля каких заказчиков, иностранных или белорусских, преобладает в деятельности предпринимателя.

Преобладание иностранных заказчиков

Если заказчиками работ, услуг преимущественно выступают иностранцы, более выгодной системой налогообложения является УСН с НДС. Это связано с тем, что при работе на иностранных заказчиков Беларусь не будет признаваться местом реализации работ (услуг), а значит, объект налогообложения НДС в Республике Беларусь не возникнет.

Избрав в качестве системы налогообложения УСН с НДС, можно сэкономить 2% от валовой выручки по сравнению с применением УСН без НДС. То есть ставка УСН без НДС составляет 5% от выручки, а ставка УСН с НДС — 3%, учитывая, что НДС при работе с иностранцами всё равно не возникает, то применение УСН с НДС и налог в размере всего 3% от выручки очевидно выгоднее налога в размере 5%.

В отсутствие объектов налогообложения НДС обязанность по представлению налоговых деклараций по НДС не возникает. Правда, здесь нужно учитывать, что многие налоговые инспекторы настаивают на представлении нулевых деклараций. Здесь возможны два варианта:

- подача пустых деклараций по требованию инспекторов либо

- отстаивание своей позиции с приведением правовой аргументации.

Правовая аргументация

В соответствии с п. 2 ст. 63 Налогового кодекса Республики Беларусь (НК), налоговая декларация (расчёт) представляется каждым плательщиком (иным обязанным лицом) по каждому налогу, сбору (пошлине), в отношении которых он признан плательщиком и при наличии объектов налогообложения в налоговом периоде, если иное не установлено НК или иными актами налогового законодательства. Следовательно, ввиду того, что иное НК не установлено и отсутствует объект налогообложения налогом на добавленную стоимость, нет и необходимости по представлению декларации по налогу на добавленную стоимость. Также отсутствие необходимости в предоставлении налоговой декларации подтверждается тем, что согласно п.2 ст. 108 НК, налоговая декларация представляется в налоговые органы исключительно плательщиками, а в соответствии со ст.91 НК, ИП, применяющие УСН не признаются таковыми.

Преобладание белорусских заказчиков

Для тех предпринимателей, у которых основными заказчиками выступают белорусские субъекты, более выгодной системой налогообложения является УСН без НДС. Так как предприниматель уплачивает исключительно 5% от выручки и у него не возникает необходимости включать в стоимость своих услуг/работ НДС по ставке 20%.

Шаг 5. Необходимо определиться с действиями в ситуации превышения лимитов валовой выручки.

С учётом вступивших в силу c 1 января изменений в Налоговый кодекс Беларуси, снизивших предельную выручку для упрощённой системы налогообложения с 13,7 до 1,5 млрд рублей, рекомендуем уже в начале года проанализировать свои финансовые потоки и оценить возможность применения УСН на протяжении года, не забывая и про плавающий обменный курс. Если ежемесячная валовая выручка составляет порядка 6000-6500 долларов, вы находитесь в зоне риска, и возможность применения УСН необходимо контролировать.

Варианты действий:

-

Переход на общую систему налогообложения с уплатой подоходного налога.

Преимущества: возможность работы без НДС (если размер выручки не превышает 40 000 евро за три календарных месяца); отсутствие дополнительных издержек в виде аренды офиса.

Недостатки: ставка подоходного налога 16% от дохода (против 3% либо 5% от выручки при УСН).

-

Создание компании в Беларуси.

Преимущества: поскольку лимиты валовой выручки по УСН для организаций в 2016 году остались без изменений, инкорпорация компании — безопасный путь продолжения применения УСН.

Недостатки: дополнительные расходы в виде аренды офиса, оплата труда директора, бухгалтера.

Сравнительная таблица систем налогообложения для ИП

|

Единый налог |

УСН |

Подоходный налог |

|

|

Услуги |

Закрытый определённый перечень услуг. |

Любые виды услуг (кроме закрытого перечня услуг), в отношении которых уплачивается единый налог. |

Любые виды услуг (кроме закрытого перечня услуг), в отношении которых уплачивается единый налог. |

|

Заказчики |

Физлица. |

Юрлица, ИП, физлица. |

Юрлица, ИП, физлица. |

|

Ставка |

Твёрдая фиксированная ставка в от 970 000 до 1 720 000 рублей в месяц в зависимости от населённого пункта. |

5% от валовой выручки без НДС. 3% от валовой выручки с НДС. |

16% от дохода (выручка – расходы). 9% — для резидентов ПВТ. |

|

Налоговая декларация |

До 1-го числа месяца, в котором планируется осуществления деятельности. |

До 20-го числа месяца, следующего за отчётным кварталом. |

До 20-го числа месяца, следующего за отчётным кварталом. |

|

Уплата налога |

До 1-го числа месяца, в котором планируется осуществление деятельности. |

До 22-го числа месяца, следующего за отчётным кварталом. |

До 22-го числа месяца, следующего за отчётным кварталом. |

Преимущества и недостатки систем налогообложения для ИП

|

Единый налог |

УСН |

Подоходный налог |

|

|

Преимущества |

Небольшая твёрдая сумма налога в месяц, не зависящая от полученного дохода. |

1. Небольшая ставка налога, уплачиваемая с выручки. 2. Возможность уплаты всего 3% от выручки и применения УСН с НДС при работе с иностранными заказчиками. |

Налог уплачивается с дохода, а не с выручки, как при УСН. |

|

Недостатки |

1. Применяется только при оказании определённого перечня услуг исключительно физлицам. 2. Невозможность применения при оказании услуг юрлицам и ИП. |

Установлен небольшой лимит выручки, при достижении которого запрещено применение УСН. |

Ввиду отсутствия у ИT-предпринимателей больших расходов при оказании услуг выручка и доходы отличаются незначительно, т. е. применение УСН становится выгоднее. |

Юридическое лицо

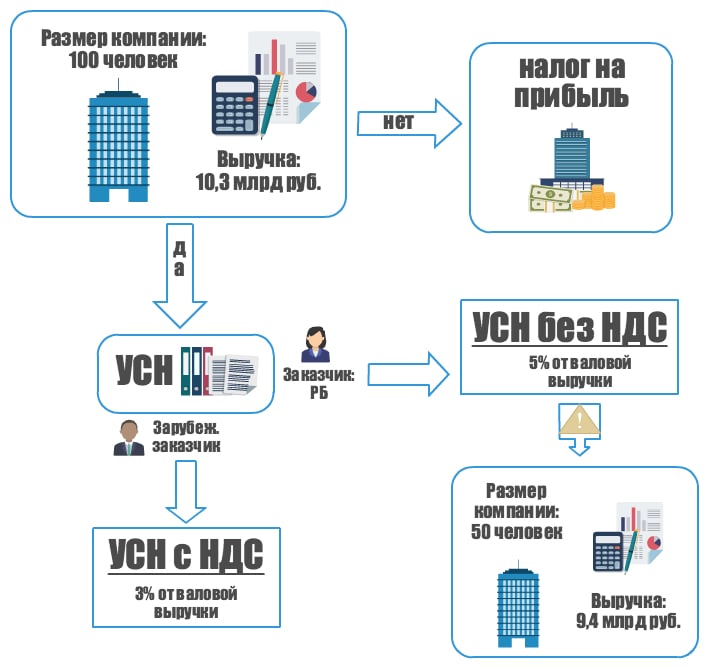

Шаг 1. Необходимо определить предполагаемую выручку.

Юридические лица, оказывающие любые иные услуги в сфере ИT, по их выбору вправе применять:

- общую систему налогообложения с уплатой налога на прибыль;

- упрощённую систему налогообложения.

Для выбора оптимальной системы налогообложения необходимо определить объём предполагаемой выручки от собственной деятельности.

Если численность работников юрлица не более 100 человек, а выручка за 9 месяцев деятельности не превышает 10,3 млрд рублей (ориентировочно 535 510 долларов США по курсу на 13.01.2016), то есть 59 500 долларов в месяц, юридическое лицо вправе применять УСН.

При превышении размера выручки установленного лимита, юридическое лицо обязано применять общую систему налогообложения с уплатой налога на прибыль.

При этом стоит отметить, что не вправе применять УСН организации:

- являющиеся резидентами Парка высоких технологий;

- оказывающие услуги интернет-площадок, содержащих доменное имя сайта интернет-магазина и (или) гиперссылку на интернет-магазин.

Шаг 2. Необходимо определиться со ставкой налога при УСН.

Если размер предполагаемой выручки не превышает установленных лимитов (см. Шаг 1), то юридическое лицо вправе применять УСН.

Ставки налога при УСН составляют:

- 5% от валовой выручки без НДС;

- 3% от валовой выручки с НДС.

Для выбора оптимальной ставки налога при УСН необходимо определить: доля каких заказчиков, иностранных или белорусских, преобладает в деятельности предпринимателя.

Преобладание иностранных заказчиков

В случае если заказчиками работ, услуг преимущественно выступают иностранцы, более выгодной системой налогообложения является УСН с НДС. Это связано с тем, что при работе на иностранных заказчиков Беларусь не будет признаваться местом реализации работ (услуг), а значит, объект налогообложения НДС не возникнет. Избрав в качестве системы налогообложения УСН с НДС, можно сэкономить 2% от валовой выручки по сравнению с применением УСН без НДС.

То есть ставка УСН без НДС составляет 5% от выручки, а ставка УСН с НДС — 3%, учитывая, что НДС при работе с иностранцами всё равно не возникает, то применение УСН с НДС и налог в размере всего 3% от выручки очевидно выгоднее налога в размере 5%.

Преобладание белорусских заказчиков

Для тех юрлиц, у которых заказчиками, в основном, выступают белорусские субъекты, более выгодной системой налогообложения является УСН без НДС. Так как уплате подлежит исключительно 5% от выручки и не возникает необходимость включать в стоимость услуг, работ НДС по ставке 20%.

При этом УСН без НДС вправе применять исключительно организации с численностью работников не более 50 человек и размером валовой выручки не более 9,4 млрд рублей (ориентировочно 488 717 долларов по курсу на 13.01.2016).

Шаг 3. Уплатить налог на прибыль при превышении лимитов валовой выручки (10,3 млрд рублей) при отсутствии иных вариантов.

Сравнительная таблица систем налогообложения для юрлиц

|

УСН |

Налог на прибыль |

|

|

Услуги |

Любые виды услуг. |

Любые виды услуг. |

|

Заказчики |

Любые заказчики. |

Любые заказчики. |

|

Ставка |

5% от валовой выручки без НДС. 3% от валовой выручки с НДС. |

18% от валовой прибыли (= прибыль от реализации + (внереализационные доходы – внереализационные расходы). |

|

Налоговая декларация |

До 20-го числа месяца, следующего за отчётным кварталом |

До 20-го числа месяца, следующего за отчётным кварталом. |

|

Уплата налога |

До 22-го числа месяца, следующего за отчётным кварталом |

До 22-го числа месяца, следующего за отчётным кварталом. |

Следует подчеркнуть, что в статье отражены лишь основные моменты систем налогообложения. Особенности налогообложения ИП и организаций — резидентов Парка высоких технологий, основы ведения бухгалтерской отчётности, специфика при осуществлении внешнеэкономической деятельности будут темами следующих публикаций.

Информация в статье действительна на день публикации, 14.01.2016.

Данные будут обновляться по мере изменений в законодательстве.

Релоцировались? Теперь вы можете комментировать без верификации аккаунта.