Что происходило на фондовых рынках в первой половине 2024 года? Рассказываю главные инсайты и что я делаю с портфелем.

Кто пишет: Николай Сащеко, айтишник в прошлом, работал в EPAM и Playtika, сейчас — инвестиционный консультант.

Главные результаты фондовых рынков

Фондовые рынки в 2024 году показали один из лучших результатов за всю историю. Почти всё выросло, если вы инвестировали, то можно было неплохо заработать.

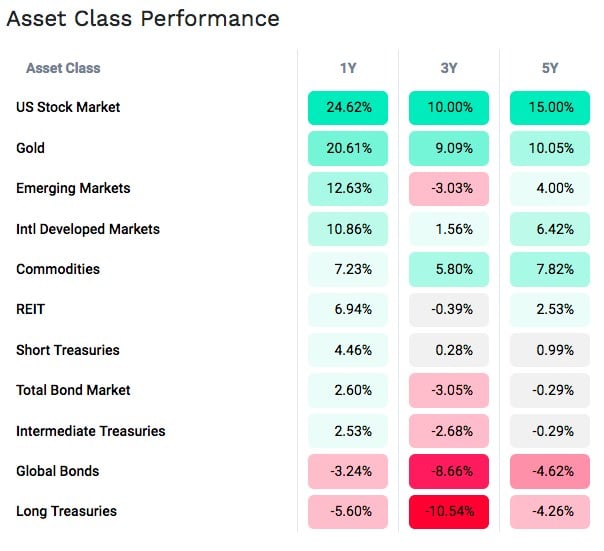

Акции США и золото — лидеры среди проверенных классов активов. Индекс S&P 500 за последние 12 месяцев прибавил на 24,62%. Отмечу, что средняя доходность за последние 10 лет — 13%. Золото взлетело на 20,61%, когда в среднем металл прибавляет по 6% в год.

Акции других стран тоже выросли, но не так сильно. А вот среди аутсайдеров — долгосрочные гособлигации США и облигации разных стран.

Почему всё так хорошо росло?

Хайп вокруг ИИ отражается и на фондовых рынках. Крупнейшие технологические компании показали рекордную прибыль — растёт спрос на ИИ-решения и комплектующие. Больше всех прибавила NVIDIA: с начала года акции компании выросли на 125%. Именно такой бурный рост бигтеха обеспечил всему индексу S&P 500 бурный рост.

Американские компании меньших размеров росли медленнее. Это привело к тому, что доля ИТ-гигантов в индексе S&P 500 составляет около 30%. Фактически, траекторию движения индекса определяет «магическая семерка»: Google, Amazon, Apple, Meta, Microsoft, NVIDIA и Tesla.

Такая большая концентрация 7 компаний во всём пакете — большой риск для инвесторов. Если дела у «магической семёрки» пойдут хуже, то весь индекс S&P 500 обвалится.

Остальной мир: спокойствие в Европе и кризис в Китае

В остальных развитых странах (Западная Европа, Канада, Япония, Австралия и Новая Зеландия) достаточно спокойная обстановка, акции растут, но не так быстро, как в США. В Европе меньше крупных технологический компаний, бенефиты от ИИ не так заметны для бизнеса.

Главной звездой среди акций европейских компаний стала датская Novo Nordisk, которая выпускает революционные препараты против диабета и ожирения (главный продукт Novo Nordisk, препарат Ozempic, обвиняют в серьёзном вреде здоровью — прим. ред). Её акции выросли на 60%, но это скорее исключение, чем правило.

В Китае же ситуация противоположная. Акции китайских компаний за год просели на 12%. Компартия Китая активно вмешивалась в работу частных компаний, что привело к бегству капитала. В экономике тоже хватает проблем.

Экономика Китая бурно росла до пандемии, но такой бешеный темп невозможно поддерживать постоянно. Население страны теперь сокращается, а на рынке недвижимости надулся огромный пузырь. В стране существуют целые города-призраки. Ряд крупнейших застройщиков на грани банкротства.

Правительство не спешит спасать ситуацию, постепенно анонсирует стимулы. Это еще больше пугает инвесторов, они видят проблемы в экономике Китая. Пока весь мир страдает от инфляции, в Поднебесной другая ситуация — дефляция, падение цен.

Для людей это здорово, товары дешевеют. Но для компаний — плохо. Падение цен означает падение спроса. Если ты знаешь, что завтра цена будет ниже, ты не будешь покупать. В итоге у компаний падают продажи и экономика скатывается вниз.

А что с криптой?

В 2024 году комиссия по ценным бумагам США (SEC) одобрила создание ETF-фондов на биткоин. Многие крупные институциональные инвесторы не могут вкладываться в отдельные криптовалюты, ограничения в стратегии инвестирования им не позволяют этого делать. А вот в ETF — можно.

С начала года биткоин взлетел с $40,000 до $71,000, при этом успел откатиться до рубежа в $55,000. Сейчас самая популярная криптовалюта торгуется в районе $68,000 и остается сильно волатильной.

Но я всё ещё не советую вкладываться в криптовалюты. Слишком рискованно для новичков, высокая волатильность, непонятно, в какую вкладываться.

Падают акции EPAM

ЕРАМ неудачно отчитался за первый квартал 2024 года, акции упали на 30%. Хотя результаты были хорошие, инвесторам не понравился прогноз компании на будущее.

Сейчас акции торгуются в районе $210, после отчета минимальная цена была около $180. Отмечу, что цена акций ЕПАМ не влияет на развитие ни беларусского ИТ, ни всей индустрии в целом.

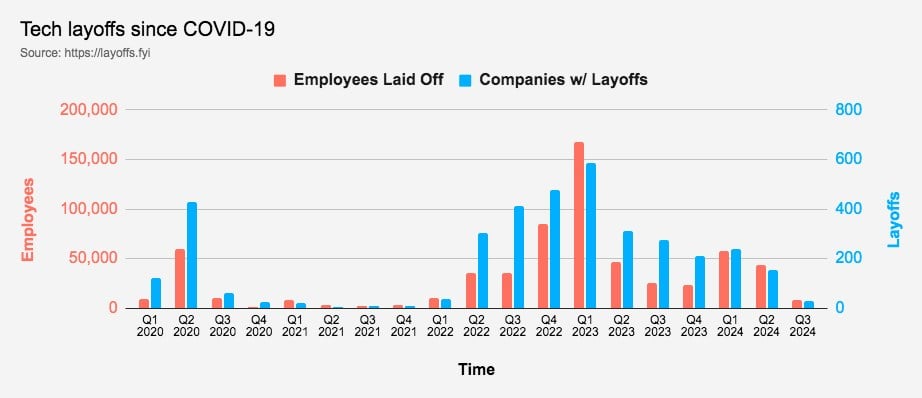

ИТ-отрасль в мире в 2024 году выглядит неплохо, увольнений стало меньше. Бум ИИ делает своё дело. Но если говорить про ЕРАМ и про компании из СНГ, то тут всё не так оптимистично. Допускаю новые сокращения в ЕРАМ и жду следующий отчет компании 8 августа.

Что же нас ждёт в 2024 году

Главное политическое событие — президентская гонка в США. Она уже принесла немало неожиданностей: покушение на Трампа, выход Байдена из гонки. Американцы умеют устраивать шоу из всего, даже из выборов президента.

Инвесторы уменьшают риски при неопределенности. Упорная борьба на выборах как раз такой фактор. Я жду, что перед самими выборами рынки просядут. После объявления результатов акции обычно быстро восстанавливаются и даже прибавляют.

Я жду первое снижение процентной ставки (процент, под который выдают кредиты) от ФРС (американский регулятор, что-то вроде нашего Нацбанка) в США. Процентная ставка сильно влияет на доходности облигаций и поведение инвесторов. Пока рынок закладывает два снижения ставки в 2024 году. Мне кажется, что будет только одно, но в 2025 году ставку могут резко снизить.

В Европе ситуация чуть похуже. Главный очаг нестабильность — это Франция. Общество во Франции сильно расколото, не зря Saxo Bank в своих шокирующих прогнозах допускал политический кризис во Франции и уход Макрона. Стартовавшая Олимпиада добавляет напряженности. Кризис во Франции может перекинуться и на другие страны ЕС.

Что я буду делать со своим портфелем сейчас

Сразу дам дисклеймер: мои рассуждения — не готовая рекомендация.

Для меня главный риск сейчас — это высокая концентрация бигтехов в индексе S&P 500. Поэтому я постепенно сокращаю долю S&P 500 в своём портфеле, перекладываюсь в акции мелких компании и облигации. Вчерашние аутсайдеры очень быстро могут стать фаворитами и наоборот.

В остальном я не спешу и спокойно наблюдаю за ситуацией.

От редакции: напоминаем, что любые вклады связаны с рисками.

Мнение автора может не совпадать с позицией редакции.

Что ещё почитать об инвестициях:

- Почему я не советую айтишникам вкладываться в IT-компании;

- Пузырь лопнет. Почему опасно инвестировать в хайповые темы;

- 3 причины, почему вы не можете разбогатеть. Объясняет финансовый консультант

Релоцировались? Теперь вы можете комментировать без верификации аккаунта.

"Рассказываю главные инсайты и советую, куда стоит вложиться"

"Сразу дам дисклеймер: мои рассуждения — не готовая рекомендация"

Не мешало бы определиться прежде, чем выходить к публике.

Согласен, переформулирую.